Hướng Dẫn Làm Bảng Kê Mua Vào Bán Ra Điện Tử | Kế toán Lê Ánh

1. Cách lập bảng kê hóa đơn hàng hóa, dịch vụ mua vào

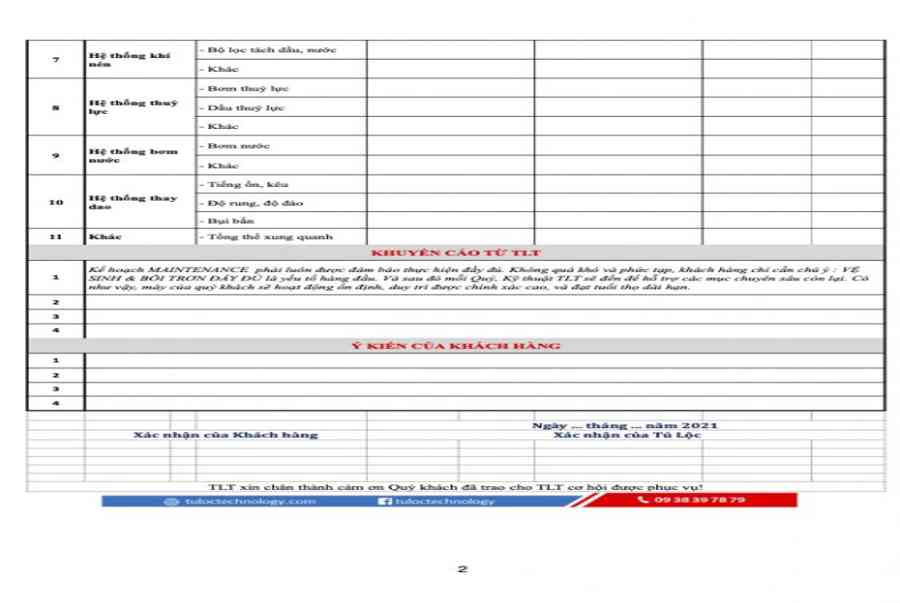

Mẫu bảng kê hóa đơn mua vào

Bảng kê hàng hóa, dịch vụ mua vào được hiểu là chứng từ sử dụng để triển khai kê khai các hóa đơn, chứng từ của hàng hóa, dịch vụ doanh nghiệp mua vào .

Hiện nay, các doanh nghiệp thường thực hiện lập bảng kê các hóa đơn hàng hóa dịch vụ mua vào trên phần mềm hỗ trợ kê khai (HTKK).

Theo đó, tại Bảng kê số 01-2 / GTGT của tờ khai thuế GTGT khấu trừ 01 / GTGT, người kê khai cần điền hoàn tất các thông tin được nhu yếu trên bảng kê .

Dòng số 1.” Hàng hoá, dịch vụ dùng riêng cho SXKD chịu thuế GTGT và sử dụng cho các hoạt động cung cấp hàng hoá, dịch vụ không kê khai, nộp thuế GTGT đủ điều kiện khấu trừ thuế”.

- Các doanh nghiệp kinh doanh bán hàng chịu thuế GTGT sẽ thống kê toàn bộ hóa đơn mua vào hợp pháp, phục vụ cho việc sản xuất kinh doanh sẽ được kê khai vào đây.

- Những hóa đơn không đủ điều kiện khấu trừ thì sẽ không được kê khai tại dòng này.

Dòng số 2 “Hàng hoá, dịch vụ dùng chung cho SXKD chịu thuế và không chịu thuế đủ điều kiện khấu trừ thuế”:

- Dòng này áo dụng cho ác doanh nghiệp sản xuất kinh doanh hàng hóa, dịch vụ vừa chịu thuế vừa không chịu thuế GTGT.

- Doanh nghệp kê khai những hóa đơn mua vào phục vụ sản xuất kinh doanh của các mặt hàng chịu thuế vào dòng số 1.

- Các hóa đơn mua vào phục vụ sản xuất kinh doanh của mặt hàng không chịu thuế, doanh nghiệp không được kê khai trên phụ lục mà phải nhập số tiền và tiền thuế vào chỉ tiêu 23 và 24 bên Tờ khai thuế GTGT Mẫu số 03/GTGT được ban hành kèm theo Thông tư số 119/2014/TT-BTC.

- Những hóa đơn mua vào phục vụ chung cho cả 2 hoạt động sản xuất kinh doanh chịu thuế và không chịu thuế doanh nghiệp sẽ kê khai vào dòng số 2.

Lưu ý: Doanh nghiệp sau khi đã hoàn tất xong bảng kê này và chuyển sang Tờ khai Mẫu số 03/GTGT thì phải tính riêng được số thuế GTGT đầu vào được trừ và không được khấu trừ để nhập sang các chỉ tiêu số 23, 24 và 25 của tờ khai.

Dòng số 3 “Hàng hóa, dịch vụ dùng cho dự án đầu tư đủ điều kiện được khấu trừ thuế”:

Dòng này doanh nghiệp sẽ không thực thi trực tiếp kê khai được mà phải có một tờ khai riêng “ Tờ khai GTGT cho dự án Bất Động Sản góp vốn đầu tư ( Mẫu số 02 / GTGT ) ” .

Xem giá : Download Tờ Khai Dữ Liệu Hóa Đơn Bán Ra Mẫu Số 03 NĐ 1192. Cách lập bảng kê hóa đơn hàng hóa, dịch vụ bán ra (lập bảng kê trên excel)

– Nguyên tắc kê khai lên bảng kê:

Hóa đơn đầu ra của kỳ nào thì kê khai vào đúng kỳ đó. Không kê khai hóa đơn đầu ra của kỳ khác vào tờ khai của kỳ này. Trong trường hợp phát hiện ra có hóa đơn đầu ra của kỳ trước bị bỏ sót ( chưa thực thi kê khai tại kỳ phát sinh hóa đơn đó ) thì phải triển khai kê khai kiểm soát và điều chỉnh bổ trợ vào kỳ phát sinh của hóa đơn bỏ sót đó ( không được kê khai hóa đơn đầu ra bỏ sót vào bảng kê của kỳ phát hiện ra có hóa đơn bỏ sót ) .

Mẫu bảng kê hóa đơn bán ra– Bảng kê trên gồm 5 mục:

Mục 1. Hàng hóa, dịch vụ không chịu thuế GTGT: Dùng để kê khai các hóa đơn đầu ra không chịu thuế: dòng Thuế suất và Tiền thuế không ghi (gạch chéo).

Mục 2: Hàng hoá, dịch vụ chịu thuế suất thuế GTGT 0%: Dùng để kê khai các hóa đơn thuế suất 0%: Dòng ‘Thuế suất GTGT” ghi “0%”, Dòng “Tiền thuế GTGT” ghi “0”

(Có thể là hóa đơn thương mại nếu xuất khẩu hàng hóa ra nước ngoài, hoặc hóa đơn GTGT nếu xuất khẩu hàng hóa vào khu vực phi thuế quanMục 3: Hàng hoá, dịch vụ chịu thuế suất thuế GTGT 0%: Dùng để kê khai các hóa đơn chịu thuế suất 5%: Dòng ‘Thuế suất GTGT” ghi “5%”

Mục 4: Hàng hoá, dịch vụ chịu thuế suất thuế GTGT 10%: Dùng để kê khai các hóa đơn chịu thuế suất 10%: Dòng ‘Thuế suất GTGT” ghi “10%”

Mục 5: Hàng hóa, dịch vụ bán ra không tính thuế: Dùng để kê khai các hóa đơn xuất cho các trường hợp không phải kê khai, tính nộp thuế GTGT: Trên hóa đơn, ghi dòng giá bán là giá không có thuế GTGT, dòng thuế suất và thuế GTGT không ghi, gạch bỏ.

> > > Khóa học kế toán tổng hợp thực hành thực tế

-Cách kê khai chỉ tiêu trên các cột trong bảng kê:

Cột 2: Số hóa đơn: ghi số của hóa đơn

Cột 3: Ngày, tháng, năm lập hóa đơn: Ghi ngày, tháng, năm trên hóa đơn

Cột 4: Tên người mua: Ghi tên cá nhân, công ty mua hàng

Cột 5: Mã số thuế người mua: Ghi mã số thuế của công ty mua, mã số thuế của cá nhân(Nếu có)

Cột 6: Doanh thu chưa có thuế GTGT: Ghi giá trị chưa thuế của hàng hóa

Cột 7: Thuế GTGT: ghi giá trị tiền thuế của hàng hóa

Cột 8: Ghi chú nếu đó là các hóa đơn đặc biệt

-Cách kê khai hóa đơn đặc biệt:

- Đối với các hóa đơn giảm giá hàng bán, hóa đơn chiết khấu thương mại, hóa đơn điều chỉnh giảm: thì kê khai âm, bằng cách đặt dấu trừ đằng trước số tiền -> để khi tổng hợp số liệu file excel tự động trừ đi các giá trị này.

- Đối với hóa đơn bị trả lại hàng: bên bán kê khai âm tại bảng kê bán ra để điều chỉnh giảm doanh bán ra. (theo công văn 4943/TCT-CS và Công văn số 5839/CT-TTHT)

- Đối với các hóa đơn xóa bỏ (HĐ viết sai) đã hủy hoặc được xuất hóa đơn khác thay thế thì không kê khai lên bảng kê bán ra.

- Đối với các hóa đơn điều chỉnh các thông tin không liên quan đến số tiền, tiền thuế như điều chỉnh mã số thuế, tên hàng hóa dịch vụ, đơn vị tính, số tiền viết bằng chứ, ngày tháng năm… cũng không cần phải kê khai (Vì trên hóa đơn không có số tiền).

Như vậy, trên đây kế toán Lê Ánh đã gửi đến các bạn cash lập bảng kê hóa đơn hàng hóa, dịch vụ bán ra, mua vào. Mong rằng bài viết sẽ có ích với các bạn !

Xem Thêm : Cách viết hóa đơn điện tử hàng cho, biếu, Tặng Ngay nội bộCách xử lý hóa đơn đầu vào bỏ sót năm trước

Quy định về hóa đơn, chứng từ so với hàng hóa nhập khẩu lưu thông trong thị trường trong nước

Quy định về tính hợp lệ của hóa đơn chứng từ

Cách xử lý hóa đơn điện tử sai sót kể từ ngày 1/11/2020 theo Thông tư 68/2019 / TT-BTC

Source: https://suachuatulanh.edu.vn

Category : Vận Chuyển