Nâng cao năng lực tài chính của Ngân hàng Thương mại cổ phần Á Châu

Nâng cao năng lực tài chính của Ngân hàng Thương mại cổ phần Á Châu

Tình hình năng lực tài chính của Ngân hàng Thương mại Cổ phần Á Châu

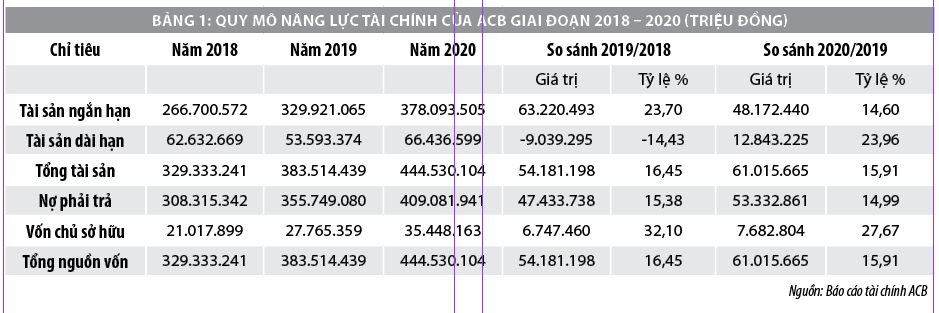

– Về quy mô tổng tài sản: Trong giai đoạn 2018-2020, Ngân hàng Thương mại Cổ phần Á Châu (ACB) là một trong những ngân hàng thương mại có tốc độ tăng trưởng khá nhanh về quy mô tài sản so với các ngân hàng thương mại trong hệ thống, cụ thể: Năm 2019, tổng giá trị tài sản đạt 383.514.439 triệu đồng, tăng 16,45% so với năm 2018; Năm 2020, tổng giá trị tài sản đạt 444.530.104 triệu đồng, tăng 15,91% so với năm 2019 (Bảng 1).

– Quy mô vốn chủ sở hữu : Bảng 1 cho thấy, vốn chủ sở hữu đang có xu thế tăng lên về giá trị và tỷ trọng trên tổng nguồn vốn, điều này cho thấy năng lực kinh tế tài chính của ACB đang được chú trọng và tăng cường. Vốn chủ sở hữu của ACB trong năm 2020 đạt 35.448.163 triệu đồng, tăng 27,67 % so với năm 2019 .

– Quy mô nguồn vốn kêu gọi : Hoạt động kêu gọi vốn của ACB cho thấy sự tăng trưởng liên tục, vận tốc tăng trưởng nguồn vốn kêu gọi mỗi năm trên 14 %. Quy mô nguồn vốn kêu gọi của ACB tăng lần lượt từ 269.998.503 triệu đồng năm 2018 lên 308.129.391 triệu đồng năm 2019 và năm 2020 tăng lên 353.195.838 triệu đồng .

Khảo sát cho thấy, nguồn vốn kêu gọi của ACB liên tục tăng, nguyên do hầu hết là do ACB đã tận dụng được lợi thế ngân hàng nhà nước kinh doanh bán lẻ, tập trung chuyên sâu vào những đối tượng người dùng người mua cá thể, doanh nghiệp nhỏ và vừa. Bên cạnh đó, ACB liên tục đưa ra những loại sản phẩm đặc trưng với lãi suất vay cạnh tranh đối đầu. ACB cũng lan rộng ra mạng lưới Trụ sở và phòng thanh toán giao dịch. Hiện nay, ACB đã thiết lập được 350 Trụ sở và phòng thanh toán giao dịch, với khoảng trống và thiết bị văn minh. Trên cả nước ACB đã đặt hơn 11 Nghìn cây ATM và 850 đại lý Western Union trên toàn nước .

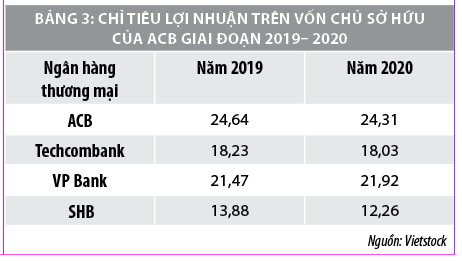

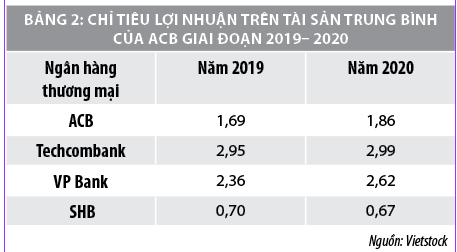

– Khả năng sinh lời : Chỉ số doanh thu trên gia tài trung bình ( ROA ) và doanh thu trên vốn chủ sở hữu ( ROE ) của ACB tương đối không thay đổi trong tiến trình 2019 – 2020. ROA và ROE của ACB trong năm 2002 lần lượt là 1,69 % và 24,64 %. Để nhìn nhận về năng lực sinh lời của ACB, tác giả so sánh chỉ số ROA và ROE của ACB so với một số ít những ngân hàng nhà nước thương mại có quy mô gia tài tương tự với ACB như : Techcombank ( Tổng tài sản năm 2019 là 383.699.461 triệu đồng, năm 2020 là 444.530.104 triệu đồng ) ; VPbank ( Tổng tài sản năm 2019 là 377.204.126 triệu đồng, năm 2020 là 439.602.933 triệu đồng ) ; Ngân hàng Sài Gòn Hà Nội SHB ( Tổng tài sản năm 2019 là 365.254.318 triệu đồng, năm 2020 là 412.679.593 triệu đồng ) ( Bảng 2,3 ) .

Theo Bảng 2, chỉ số ROA của ACB so với những ngân hàng nhà nước khác có cùng quy mô gia tài tương đối thấp. Chỉ số ROA của ACB năm 2019 và 2020 lần lượt là 1,69 % và 1,86 %. Điều này cho thấy, doanh thu sau thuế chưa thật sự tương ứng với quy mô gia tài của ACB ;

Bảng 3 cho thấy, so với những ngân hàng nhà nước có quy mô gia tài tương tự với ACB thì tỷ số ROE của ACB cao hơn rất nhiều. Điều này cho thấy, năng lực sinh lời trên vốn chủ sở hữu của ACB tương đối tốt so với những ngân hàng nhà nước có quy mô gia tài tương tự như, việc tăng vốn chủ sở hữu của ACB đã góp thêm phần nâng cao hiệu suất cao kinh doanh thương mại cho ngân hàng nhà nước .

– Tỷ lệ bảo đảm an toàn vốn tối thiểu ( CAR ) : Tỷ lệ CAR của ACB năm 2018 là 12,8 % ; năm 2019 là 10,9 % ; năm 2020 là 10,7 %. Như vậy, trong quy trình tiến độ 2018 – 2020, ACB luôn duy trì tỷ suất bảo đảm an toàn vốn trên mức tỷ suất bảo đảm an toàn vốn tối thiểu là 9 % được lao lý tại thời gian hiện tại. Điều này cho thấy, ACB đã chú trọng yếu tố bảo đảm an toàn vốn và phòng ngừa rủi ro đáng tiếc .

– Quản lý nợ : Đi đôi với lan rộng ra tín dụng thanh toán ACB luôn chú trọng nâng cao chất lượng tín dụng thanh toán. Tỷ lệ nợ xấu năm 2018 là 0,73 %, năm 2019 là 0,54 % và năm 2020 là 0,9 %. Điều này cho thấy, quy trình tiến độ 2018 – 2020, tỷ suất nợ xấu đã được ACB trấn áp khá tốt, dưới 1 % .

Nhìn chung, hoạt động giải trí kinh doanh thương mại của ACB thời hạn qua đã đạt khá nhiều thành tựu, góp phần vào sự tăng trưởng chung của mạng lưới hệ thống ngân hàng nhà nước thương mại Nước Ta. Quy mô gia tài, kêu gọi vốn và tín dụng thanh toán của ACB luôn tăng trưởng tốt. Bên cạnh việc tăng trưởng quy mô hoạt động giải trí thì ACB cũng đã chú trọng đến việc bảo vệ bảo đảm an toàn cho hoạt động giải trí tín dụng thanh toán. ACB luôn trấn áp tỷ suất nợ xấu dưới mức 1 %, nhờ đó, doanh thu tăng trưởng can đảm và mạnh mẽ qua những năm. Tỷ lệ ROE luôn không thay đổi và tương đối cao so với những ngân hàng nhà nước cùng quy mô. Với việc tăng vốn điều lệ qua những năm, ACB đã chứng minh và khẳng định uy tín và tên thương hiệu trên thị trường .

Mặc dù huy động vốn của ACB tăng trưởng tốt, hoạt động tín dụng cũng có xu hướng tăng, tuy nhiên mức tăng trưởng của hoạt động tín dụng vẫn còn thấp so với mức tăng của hoạt động huy động vốn. Điều này cho thấy, ACB chưa sử dụng hết vốn huy động được, có hiện tượng lãng phí vốn. Đồng thời, dư nợ cho vay vẫn còn tập trung nhiều vào một số khách hàng truyền thống, trong đó có nhiều doanh nghiệp lớn. Cho nên, nếu rủi ro xảy ra đối với những khách hàng trên thì ACB sẽ khó khăn trong khó xử lý hậu quả, bởi vì khả năng phân tán rủi ro của ACB còn nhiều hạn chế. Hơn nữa, tỷ trọng cho vay trung – dài hạn của ACB vẫn chiếm tỷ trọng lớn trong các khoản cho vay, thực trạng này làm cho vòng quay vốn tín dụng của ACB giảm.

Vốn chủ sở hữu của ACB chiếm tỷ trọng tương đối nhỏ trong tổng nguồn vốn, điều này làm ảnh hưởng tác động khá lớn đến hoạt động giải trí kinh doanh thương mại, tiềm ẩn nhiều rủi ro đáng tiếc. Tỷ lệ bảo đảm an toàn vốn tối thiểu CAR của ACB thời gian hiện tại vẫn tuân thủ theo lao lý của Ngân hàng Nhà nước, tuy nhiên đang có xu thế giảm dần từ 12,8 % năm 2018 xuống 10,7 % năm 2020. Như vậy, về lâu bền hơn sẽ ảnh hưởng tác động đến năng lực thanh khoản của ACB .

ACB mặc dầu là một trong những ngân hàng nhà nước đi đầu trong những loại sản phẩm dịch vụ mới, tuy nhiên thực tiễn cho thấy, tỷ suất mẫu sản phẩm dịch vụ mới của ACB được người mua gật đầu và có chu kỳ luân hồi sống lâu chưa nhiều. Nguyên nhân là do Chiến lược marketing của ngân hàng nhà nước chưa thật sự hiệu suất cao. Phương thức bán hàng còn mang tính thụ động, chờ đón người mua tìm đến hơn là dữ thế chủ động tự tìm kiếm người mua. Thương Mại Dịch Vụ ngân hàng nhà nước còn đơn thuần, hầu hết là những dịch vụ truyền thống lịch sử như : kêu gọi vốn và cho vay, những dịch vụ tương quan đến giao dịch thanh toán, chuyển tiền, những loại sản phẩm tích hợp công nghệ cao chưa tăng trưởng mạnh. So với những ngân hàng nhà nước thương mại lúc bấy giờ, công nghệ hóa ngân hàng nhà nước của ACB còn nhiều hạn chế. Trong toàn cảnh cạnh tranh đối đầu ngày càng quyết liệt lúc bấy giờ, ACB thiết yếu phải tiếp tục, liên tục nâng cao năng lượng kinh tế tài chính .

Giải pháp nâng cao năng lực tài chính của ACB

Để hoàn toàn có thể nâng cao năng lực cạnh tranh đối đầu và ứng phó hiệu suất cao với những rủi ro đáng tiếc kinh tế tài chính, ACB cần liên tục giữ vững và duy trì tỷ suất bảo đảm an toàn vốn tối thiểu trên 10 % như hiện tại. Đồng thời, điều tra và nghiên cứu và có giải pháp để tăng cường vốn điều lệ, giải quyết và xử lý dứt điểm nợ tồn dư, làm lành mạnh hoá tình hình kinh tế tài chính ; Chú trọng hiện đại hoá công nghệ tiên tiến ngân hàng nhà nước và mạng lưới hệ thống giao dịch thanh toán, thôi thúc hoạt động giải trí marketing, đa dạng hoá và nâng cao tiện ích những loại sản phẩm, dịch vụ ngân hàng nhà nước văn minh ; Xây dựng thêm nhiều loại sản phẩm, ngày càng tăng tiện ích cho người mua trong quy trình thanh toán giao dịch .

Cùng với việc hiện đại hoá công nghệ tiên tiến, ACB cũng cần có chủ trương khai thác công nghệ tiên tiến hiệu suất cao trải qua việc tăng trưởng những mẫu sản phẩm và nhóm loại sản phẩm dựa trên công nghệ cao, nhằm mục đích nâng cao năng lực cạnh tranh đối đầu về loại sản phẩm, dịch vụ, tạo sự phong phú trong lựa chọn mẫu sản phẩm và tăng cường bán chéo mẫu sản phẩm đến người mua. Việc tăng trưởng đa dạng hoá mẫu sản phẩm dịch vụ cũng sẽ giúp ACB phân tán và hạn chế rủi ro đáng tiếc trong quy trình hoạt động giải trí .

Đặc biệt, để triển khai tốt những tiềm năng, kế hoạch đề ra, ACB cần nâng cấp cải tiến và đơn giản hoá những thủ tục hành chính, thủ tục vay vốn nhằm mục đích tạo thuận tiện cho người mua ; Xây dựng kế hoạch người mua đúng đắn, ngân hàng nhà nước và người mua gắn bó ngặt nghèo lâu bền. Chú trọng nâng cao chất lượng nguồn nhân lực ; có kế hoạch đào tạo và giảng dạy, đào tạo và giảng dạy trình độ, nhiệm vụ ; nâng cao phong thái Giao hàng cán bộ, nhân viên cấp dưới, cung ứng ngày càng tốt hơn nhu yếu của người mua .

Tài liệu tham khảo:

1. Báo cáo kinh tế tài chính, Báo cáo thường niên của Ngân hàng Thương mại Cổ phần Á Châu năm 2018, 2019, 2020 ;

2. Lương Xuân Minh ( 2020 ), Thực trạng năng lượng kinh tế tài chính của những ngân hàng nhà nước thương mại CP trên địa phận TP. Hồ Chí Minh, Tạp chí Công Thương ;

3. Nguyễn Minh Kiều (2014), Nghiệp vụ Ngân hàng thương mại hiện đại, NXB Tài chính;

4. Các website : http : www.cophieu68.vn, https://finance.vietstock.vn .

(*) ThS. Nguyễn Hà Thương – Trường Đại học Kinh tế và Quản trị kinh doanh, Đại học Thái Nguyên.

(**) Bài đăng trên Tạp chí Tài chính kỳ 2 tháng 5/2021.

Source: https://suachuatulanh.edu.vn

Category : Trung Tâm Bảo Hành